业绩飙升

继一季度业绩回暖之后,中国著名半导体企业韦尔股份二季度业绩再次向上,这也令人看到了半导体行业反转的潜力与希望。

7月5日,国产芯片龙头企业韦尔股份发布了一份超出市场预期的2024年上半年业绩预告。2024年上半年,韦尔股份预计实现营业收入为119.04亿元至121.84亿元,同比增长34.38%到37.54%;预计2024年半年度实现归母净利润为13.08亿元至14.08亿元,同比增加754.11%到819.42%。

按照半年度预测数据测算,韦尔股份第二季度营收约为62.6亿元-65.4亿元,同比增长38%-45%,环比增长11%-16%;预计实现归母净利润7.5亿元-8.5亿元,同比增长1530%-1747%,环比增长34%-52%。

面对业绩的大幅增长,韦尔股份表示,2024年上半年,市场需求持续复苏,下游客户需求有所增长,伴随着公司在高端智能手机市场的产品导入及汽车市场自动驾驶应用的持续渗透,公司的营业收入实现了明显增长。

需要看到的是,韦尔股份净利润的暴涨更多是来自于低基数效应。2023年上半年,受核心产品CIS价格下滑以及存货减值等因素影响,韦尔股份实现营业收入88.58亿元,同比下滑19.99%,净利润仅为1.53亿元,同比大幅下滑93.25%,扣非净利润则出现了7896.13万元的亏损。

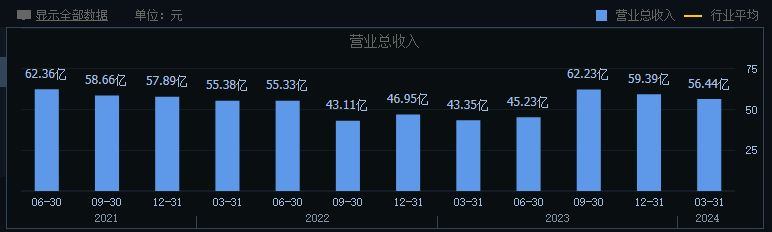

由于公司利润端波动较为剧烈,不少投资者对韦尔股份业绩复苏的持续性表示怀疑。不过,从营收规模来看,韦尔股份营收规模自2023年第三季度以来已经连续四个季度实现同比回升。其中,2024年1-3月,韦尔股份实现营收56.44亿元,同比增长30.18%。

按照最低预测数据,韦尔股份第二季度营收约为62.6亿元,单季度营收规模再次创出历史最高营收纪录。

显然,相比波动过于剧烈的利润端,营收的增长更能客观地反映韦尔股份的经营业绩。业绩预告公布次日,韦尔股份股价上涨4%至101.59元。

在上一轮消费电子上行周期中,韦尔股份市值一度突破3000亿元,成为A股芯片市值一哥。此后,在消费电子需求低迷、高库存以及产品降价等多重因素冲击之下,韦尔股份经营业绩连续两年大幅下滑,市值一度跌至千亿之下。

整体来看,经历了至暗时刻以后,韦尔股份正迎来新的转机。半年报业绩的大幅增长,不仅打消了市场对其成长性的质疑,同时也为半导体板块注入了一针强心剂。截至最近一个交易日收盘,韦尔股份总市值为1252亿元,领涨行业。

至暗时刻

韦尔股份成立于2007年,最早从事半导体分销业务。2019年,韦尔股份以152亿元的价格成功收购全球第三大图像传感器芯片CIS(CMOS Imagine Sensor)生产企业北京豪威,一跃成为全球第三、中国第一大CMOS芯片厂商。

CIS也即CMOS图像传感器,是一种能够将光信号转换为电信号的装置,广泛应用于智能手机、汽车电子、安防等领域。从下游行业需求占比来看,智能手机为CIS第一大应用领域,营收占比为62%;汽车为CIS第二大应用领域,营收占比约为10%。

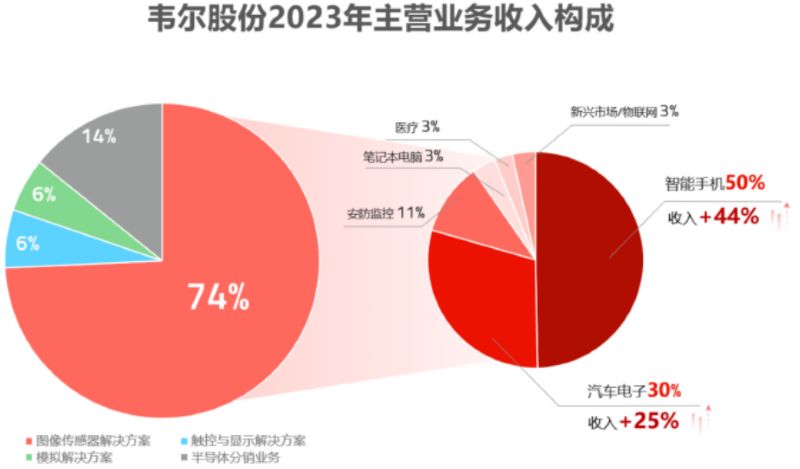

按照产品类别划分,韦尔股份主营业务共分为半导体设计、半导体代理销售(分销)两部分。半导体设计又分为图像传感器业务(CIS)、触控与显示解决方案以及模拟解决方案三部分。从营收构成上看,图像传感器业务在韦尔股份主营业务构成中的占比超过70%,为公司核心收入来源。

2023年全年,韦尔股份半导体设计业务产品销售收入实现179.40亿元,收入占比为85.57%;其中,图像传感器解决方案业务实现营业收入155.36亿元,占主营业务收入的比例为74.10%;触控与显示解决方案业务实现营业收入12.50亿元,收入占比为5.96%;模拟解决方案业务实现营业收入11.54亿元,占主营业务收入的比例为5.51%。此外,公司半导体代理销售业务实现销售收入29.7亿元,收入占比为14.13%。 不难看出,韦尔股份经营业绩高度依赖图像传感器业务,后者与智能手机等下游需求密切相关。

不难看出,韦尔股份经营业绩高度依赖图像传感器业务,后者与智能手机等下游需求密切相关。

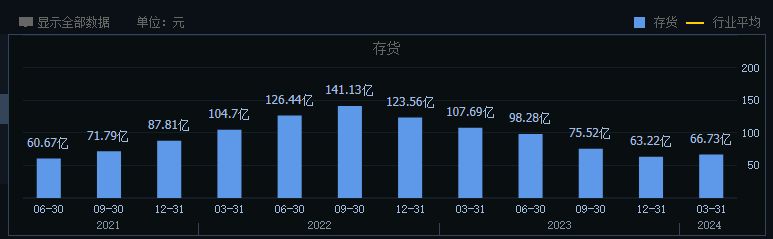

自2021年下半年以来,在下游消费电子需求表现低迷,全球智能手机销量下滑的背景下,韦尔股份存货水平持续攀升。截至2022年9月末,韦尔股份存货余额高达141.13亿元,存货周转天数高达298天。

与此同时,存货减值损失成为导致公司利润大幅下滑的一个重要原因。2022年-2023年,韦尔股份分别计提存货跌价损失13.6亿元、3.98亿元,导致公司净利润连续两年大幅下滑。

为了化解存货滞销压力,韦尔股份一度采取了主动降价的模式,这也导致公司销售毛利率不断下行。数据显示,2021年-2023年,韦尔股份销售毛利率分别为34.39%、30.75%、21.76%,毛利率的走低成为公司净利润大幅下滑的另一个重要原因。

在存货减值和主动降价去库存的双重冲击下,韦尔股份经营业绩出现了大幅下滑,伴随而来的是韦尔股份股价持续走弱。2024年2月,韦尔股份总市值一度跌破千亿大关,相较高峰时期缩水超过2000亿元。

新品放量

从韦尔股份过山车式的业绩表现不难看出,半导体行业的周期性波动对公司的冲击性不可谓不大。究其根本,供需关系的错配是造成半导体行业呈现周期性的核心原因。相比当期的业绩表现,存货水平更是观察芯片企业经营状况的一个关键指标。

较为乐观的是,经历了两年的主动去库存之后,韦尔股份存货余额出现了明显的下滑。截至2024年3月末,韦尔股份存货余额为66.73亿元,存货周转天数为143天,基本恢复至2021年年初水平。

另一方面,随着存货压力的缓解,韦尔股份的销售毛利率也出现了触底回升。数据显示,2023年Q2-2024年Q1,韦尔股份销售毛利率分别为17.3%、21.78%、22.98%和27.89%,连续四个季度实现环比提升。

除了下游需求的复苏之外,新品的放量也是韦尔股份销售毛利率改善的一个重要原因。据年报披露,自2023年下半年以来,韦尔股份5000万像素及以上图像传感器新产品顺利实现量产交付,公司在高端智能手机市场的产品渗透率得以持续提升。2023年全年,公司5000万像素及以上(含6400万像素、一亿像素等)产品营收贡献占比突破60%。

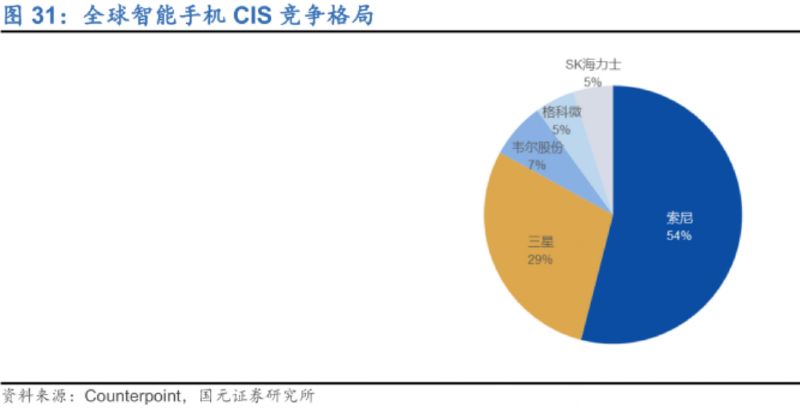

根据TechInsights研究数据,2023年,全球智能手机CIS市场份额达到140亿美元,其中,索尼、三星分别以55%、20%的市场份额位居行业前两位,豪威科技则以约7%的份额排名第三。

有分析认为,无论是技术路线还是国产替代逻辑来看,韦尔股份的市场份额都有很大的提升空间。

首先,全球头部CIS企业目前在技术方向上出现了一定分歧。其中,索尼和豪威科技以大底方案为主,三星则坚持高像素方案。相对而言,高像素方案单个像素进光减少,在夜景上表现不尽如人意,而大底CIS具有更多的进光量,同时具备更高的信噪比和动态范围,拥有更好的虚化效果,目前已经成为旗舰机主流方案。据悉,韦尔股份超大底OV50K等高端产品已经搭载到荣耀Magic 6至臻版等旗舰机型之中。

另外,为了杜绝芯片“卡脖子”隐患,华为、小米等国产手机品牌将会逐步减少甚至放弃与索尼的合作,全面支持国产CIS厂商。其中,华为P70已经大举备货豪威CIS。这就是韦尔股份在智能手机领域市场份额的提升提供了好的机遇。

在紧紧抓住智能手机领域国产替代机会的同时,韦尔股份也在积极突破汽车CIS市场。2023年全年,豪威科技来源于汽车市场的收入提升至45.57亿元,同比增长25.15%,全球排名第二,仅次于安森美。

相比沉寂三年的消费电子市场,全球新能源汽车的高速发展让汽车电子仅次于手机成为CIS第二大应用市场。尤其是随着自动驾驶功能迭代升级和不断普及,更多的摄像头方案成为汽车标配,车用图像传感器数量也将从传统的两颗左右提升至十余颗。

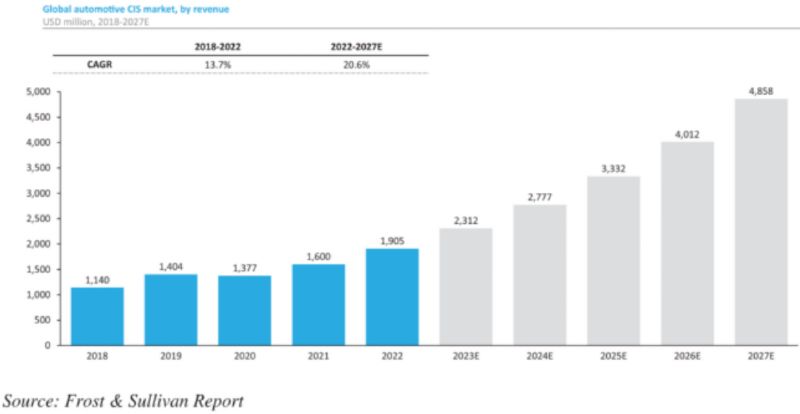

在此背景下,前装市场已经成为汽车CIS的增长主力。根据Frost&Sullivan的数据,全球汽车CIS市场预计到2027年将达到48.58亿美元,复合年均增长率约为20.6%。

早在2008年,豪威科技就量产了第一颗车用图像传感器,比竞争对手Sony领先了整整10年。截至目前,豪威科技凭借先进紧凑的汽车CIS解决方案覆盖了广泛的汽车应用,包括ADAS、驾驶室内部监控、电子后视镜、仪表盘摄像头、后视和全景影像等,下游客户涵盖奔驰、宝马、奥迪、通用等主流车厂,同时也大量导入了国内传统汽车品牌及造车新势力的方案中。

作为国内少有的可以在核心芯片领域掌控关键技术的企业之一,韦尔股份的发展一直备受投资者的关注。整体来看,无论是智能手机领域的国产替代机会,还是汽车电子领域的渗透率提升逻辑,都将为韦尔股份打开更为广阔的成长空间。未来,能否真正实现从“缺芯少魂”到创新引领的跨越式发展,将是决定韦尔股份市值能否重回巅峰的关键。